Eu aposto que a ideia de viver de dividendos parece atraente para você, não é?

Pense só: poder curtir a vida, com tranquilidade, se dedicando aos seus hobbys e lazer, sem ter que se preocupar com finanças.

E tudo isso enquanto seu dinheiro trabalha por você, e os dividendos entram em sua conta de forma previsível todos os meses.

Eu posso dizer que a maioria das pessoas que investe em ações sonha com um futuro assim.

E é justamente esse sonho de poder viver de renda que faz muitos investidores procurarem na Bolsa as empresas que pagam dividendos com mais segurança para sua carteira de ações.

Afinal, esse deve ser o melhor jeito de fazer sua carteira chegar em um ponto no qual você pode viver de renda, não é?

Bom, digamos que não é tão simples assim…

Ao longo deste artigo, vou falar um pouco mais sobre os dividendos e sobre um estudo que o José da equipe do Clube do Valor fez para verificar se boas pagadoras de dividendos realmente podem te ajudar a ter mais rentabilidade!

E, no final do artigo, vou mostrar um backtest que fizemos aqui no Clube do Valor com base em uma versão adaptada do Método Bazin de seleção de ações seguras no pagamento de dividendos!

Então não se preocupe: você vai conhecer sim as 6 ações mais seguras no pagamento de dividendos na Bolsa!

Continue lendo para conferir todos esses estudos e ter acesso a essa seleção de ações!

O QUE SÃO DIVIDENDOS?

Antes de mais nada, quero ter certeza de que você sabe exatamente o que são os dividendos.

Pense no seguinte: quando você adquire uma ação na Bolsa de Valores, o que você está comprando, na verdade?

Eu respondo: é um pequeno pedaço de uma empresa.

A menor parte de uma companhia com uma cultura, objetivos, regras, pessoas trabalhando, uma marca, uma história e uma especialidade.

É por isso que dizemos que ser acionista de uma empresa é ser sócio dela!

Um pedaço dela pertence a você.

E quando essa empresa tem lucro, ela pode fazer uma das 3 coisas a seguir:

- Distribuir seu lucro entre seus sócios e acionistas (e você, como dono de uma parte do negócio, receberá parte dele como dividendos)

- Reinvestir esse lucro no próprio negócio para crescer mais (construindo novas fábricas, comprando concorrentes, aumentando seus ativos, etc).

- Um pouco de ambos: distribuir parte do lucro entre seus sócios e acionistas e reinvestir outra parte dele.

(É importante lembrar que, caso não esteja escrito o contrário no estatuto da empresa, ela é obrigada a distribuir pelo menos 25% dos seus lucros líquidos entre seus acionistas)

E é isso que dividendos são:

A distribuição entre os acionistas e sócios de parte ou totalidade do lucro líquido da empresa em um determinado período.

Cabe lembrar também que os juros sobre capital próprio funcionam basicamente da mesma forma, pelo menos para o lado receptor dos proventos, ou seja, você.

Mas, então, o melhor é mesmo procurar as empresas com mais segurança no pagamento de dividendos, não é? Para receber parte dos lucros todo mês?

Seria ótimo se as coisas fossem tão simples…

No entanto, nem sempre esse é o melhor caminho, como vou mostrar a seguir a partir do estudo do José!

OS DIVIDENDOS REALMENTE FAZEM DIFERENÇA?

Para onde quer que você olhe nas mídias financeiras, você vai ver essa ideia sendo propagada.

A ideia de que uma carteira realmente vencedora é uma carteira cheia de ações que pagam dividendos com muita regularidade.

Por seguir uma estratégia de Value Investing, mais voltada à valorização das empresas ao longo prazo, eu sempre desconfiei um pouco destas afirmações.

Inclusive, a estratégia que eu ensino no curso Descomplicando o Mercado de Ações é totalmente baseada em Value Investing,

Para verificar a verdade por trás disso, decidi, junto com o José, do time de conteúdo e pesquisa aqui do Clube do Valor, fazer um teste.

Para descobrir se empresas boas pagadoras de dividendos realmente fazem diferença realizamos o seguinte estudo:

- Entramos no Google e pesquisamos “Empresas Boas Pagadoras de Dividendos”.

- Acessamos a aba “Notícias” e observamos alguns artigos publicados entre 2012 e 2014 em grandes veículos de mídia.

- Selecionamos aleatoriamente 4 diferentes artigos que juntos mencionavam 17 ações diferentes, e consideramos cada um deles como uma carteira composta pelas ações que ele citava.

- Analisamos o desempenho das ações e carteiras desde a publicação do artigo em que aparecem até hoje.

Dessa forma, poderíamos ver quais carteiras recomendadas por estes artigos teriam vencido o Ibovespa e o IBRx, os principais índices para medir renda variável no Brasil.

O resultado foi este:

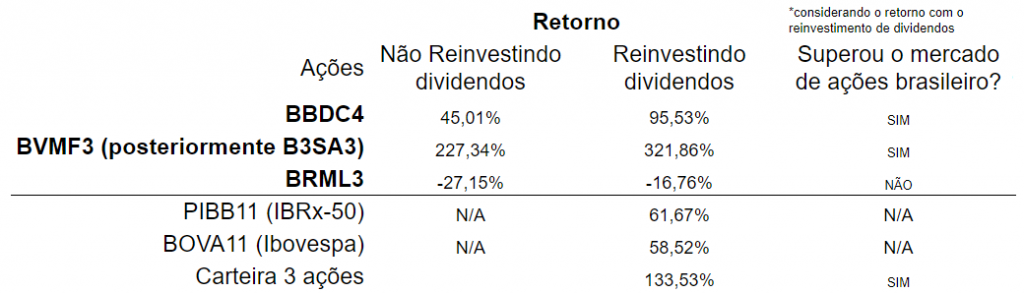

ARTIGO #1: BBDC3, B3SA3 e BRML3

O primeiro artigo, de 2013, mencionava as ações BBDC3 (Bradesco), BVMF3 (B3, que posteriormente se tornou a B3SA3) e a BRML3 (brMalls).

E este é o resultado que essas 3 ações, individualmente, e uma carteira composta por elas em partes iguais, tiveram neste período.

É possível perceber que, apesar da BRML3 ter um resultado negativo no período, o forte crescimento da BBDC4 e da BVMF3 (B3SA3) teriam superado isso.

Além disso, teriam feito essa carteira não apenas terminar no positivo como superar o Ibovespa e o IBRx com boa folga.

Portanto, essa seleção de ações estaria aprovada.

Vamos para a segunda notícia estudada:

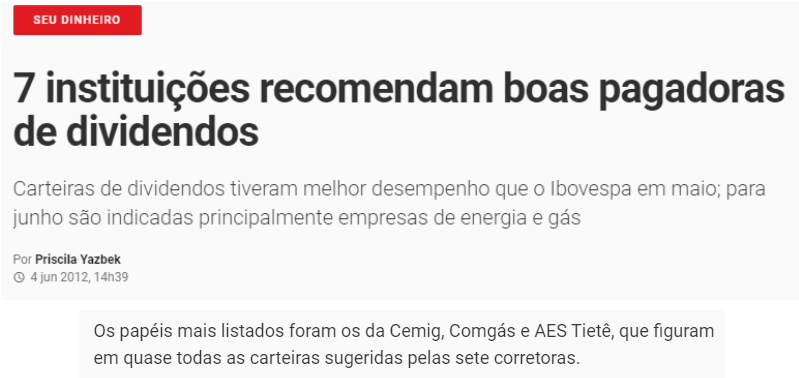

ARTIGO #2: CMIG4, CGAS5 e TIET11

Esse segundo artigo, publicado na Exame, também recomendava 3 empresas boas pagadoras de dividendos.

Neste caso, eram a CMIG4 (CEMIG – Companhia Energética de Minas Gerais), a CGAS5 (Comgás – Companhia de Gás de São Paulo) e a GETI4 (AES Tietê, cujo código se tornou TIET11)

E esses foram os resultados individuais das ações e de uma carteira composta por 33% de cada uma delas:

Podemos ver que, novamente, as recomendações do artigo teriam tido um resultado positivo, e bem acima do Ibovespa e do IBRx.

No entanto, nesse caso há algo importante a ser notado: duas das empresas citadas (CMIG4 e GETI4) não teriam superado o mercado no período.

A primeira, inclusive, teria terminado o período no negativo.

Essa carteira só teria tido um resultado tão positivo devido ao crescimento estrondoso da Comgás nos últimos anos.

Ou seja, das 3 ações recomendadas por esse artigo, 2 não teriam sido bons investimentos até hoje.

Por isso, esta seleção de ações boas pagadoras de dividendos está aprovada, mas com fortes ressalvas.

Vejamos o caso número 3:

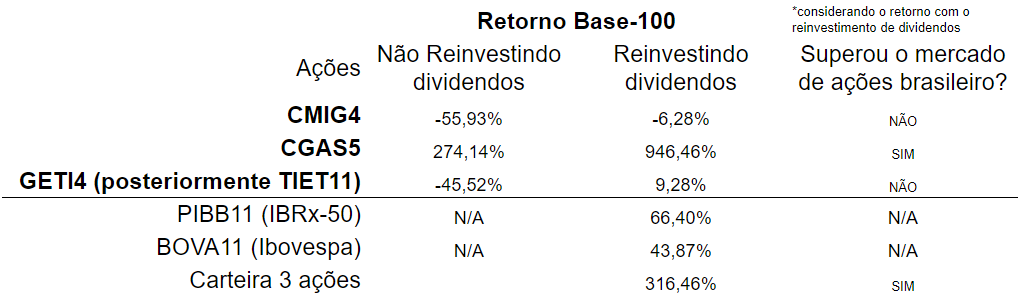

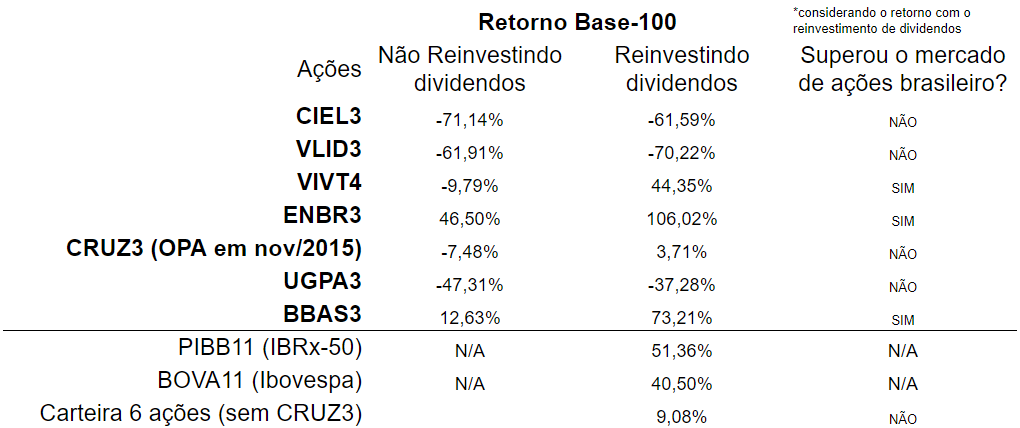

ARTIGO #3: CIEL3, VLID3, VIVT4, ENBR3, CRUZ3, UGPA3 e BBAS3

A Infomoney citou 7 ações nesse artigo de 2013.

São elas: CIEL3 (Cielo), VLID3 (Valid), VIVT4 (Telefônica Brasil), ENBR3 (EDP Energias do Brasil), CRUZ3 (Souza Cruz, que saiu do mercado em nov/2015), UGPA3 (Ultrapar) e BBAS3 (Banco do Brasil).

E esses seriam os resultados dessas ações e de uma cesta delas, em partes iguais:

É possível ver que essa carteira teria tido um desempenho bem diferente das duas anteriores.

Apesar do forte crescimento da ENBR3, 3 ações com fortes quedas no período (CIEL3, VLID3 e UGPA3) teriam feito este conjunto de ações terminar positivo, mas bem abaixo do IBRx e do Ibovespa.

Essa carteira estaria, então, reprovada em nosso estudo, pois não teria sido um bom investimento.

Vamos conferir como foi a quarta e última carteira estudada:

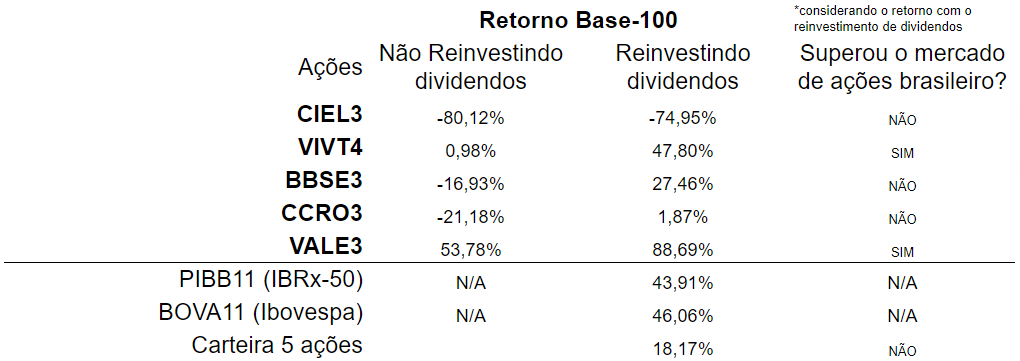

ARTIGO #4: CIEL3, VIVT4, BBSE3, CCRO3 e VALE3

Para nosso último estudo, selecionamos esse artigo que lista 5 ações: CIEL3 (Cielo), VIVT4 (Telefônica), BBSE3 (BB Serguridade), CCRO3 (Grupo CCR) e VALE3 (Vale).

E estes foram os resultados:

Observando os números, vemos novamente que, mesmo duas ações das cinco batendo o mercado, uma carteira com as cinco teria tido uma rentabilidade pior que um simples investimento no Ibovespa ou no IBRx por meio de um ETF.

Portanto, das 4 carteiras observadas, apenas 2 teriam vencido o mercado neste período, e as outras duas teriam perdido.

Além disso, dentro destas carteiras, das 17 ações únicas, 8 teriam vencido o mercado, 8 teriam perdido e uma (CRUZ3 – Souza Cruz) saiu do mercado em 2015.

Agora eu sei o que você pode estar pensando: que eu não gosto de dividendos, e quero te fazer não gostar deles também.

Mas não é nada disso.

Dividendos não são ruins, de jeito nenhum.

Mas eles também não são essa garantia de grandes desempenhos nem de uma caminhada tranquila rumo a “Viver de Renda”, como muitas pessoas do mercado falam hoje em dia.

É importante frisar também que esses nossos estudos não são de forma nenhuma direcionados a atacar estes veículos de comunicação e seus analistas.

Queremos apenas mostrar que, muitas vezes, dividendos são vendidos como a fórmula mágica dos investimentos, algo que não se mostra real quando você observa os números.

Portanto, você não deve evitá-los, mas também não deve investir apenas tendo eles em mente.

É necessário ter uma carteira diversificada que vença o Ibovespa e o IBRx no longo prazo para garantir que você vai viver de renda no futuro.

De qualquer forma, como prometido, segue agora uma breve explicação de um dos métodos mais conhecidos para seleção de boas pagadoras de dividendos: o Método Bazin!

O MÉTODO BAZIN DE SELEÇÃO DE AÇÕES

Mesmo eu já tendo mostrado que dividendos não são o segredo para uma boa carteira de investimentos, pode ser que você ainda queira investir com base neles.

E isso não é um problema. Mas eu recomendo uma coisa: faça isso com estratégia, seguindo um passo a passo.

E uma das estratégias mais famosas aqui no Brasil para escolha de boas pagadoras de dividendos é o Método Bazin, ensinado por Décio Bazin no livro “Faça Fortuna com Ações”, cuja imagem está aí acima.

E, de forma geral, essa estratégia segue as seguintes premissas:

- As empresas precisam ser bem negociadas (boa liquidez)

- Devem pagar um Dividend Yield (que ele chama de Cash Yield, por ser dolarizado) de 6% a.a., no mínimo

- Precisam ter pago esse mínimo nos últimos 3 períodos de distribuição de dividendos

- Você precisa rebalancear sua carteira semestralmente, tirando as empresas cujo Cash Yield ficou abaixo do mínimo nos últimos 2 semestres e adicionando as que passaram da marca

- Você deve eliminar empresas com notícias ruins (e ele é muito vago quanto a isso, não explica o que são as notícias ruins.

E foi basicamente essa estratégia, com algumas alterações, que usamos para encontrar as 6 empresas mais seguras no pagamento de dividendos na Bolsa!

O resultado está a seguir:

AS 6 AÇÕES QUE PAGAM DIVIDENDOS COM MAIS SEGURANÇA EM 2020

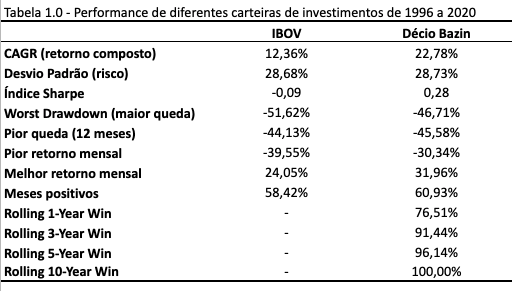

Como eu disse, nós adaptamos um pouco o Método Bazin.

Removemos a variável das notícias ruins, pois não era viável estudar as notícias sobre todas as empresas da Bolsa, e, levando isso ao pé da letra, todas estariam fora, pois sempre há uma notícia ruim sobre alguma companhia ou setor.

Também optamos por fazer os rebalanceamentos anualmente, sempre reinvestindo os dividendos.

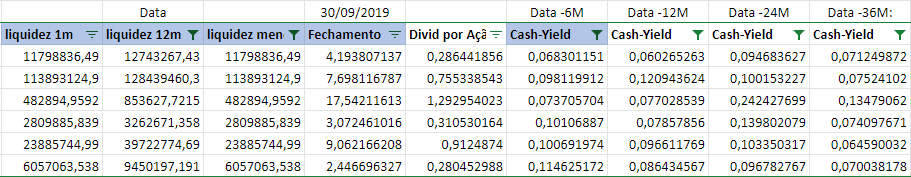

Mas, fora isso, obedecemos a lógica de só incluir empresas com mais de 6% de Cash Yield (Dividend Yield dolarizado) nos últimos 3 anos e no ano atual.

E essa estratégia se mostrou boa no longo prazo.

É isso que a tabela abaixo mostra. O Método Bazin adaptado pelo CDV superou e bastante o Ibovespa, apesar de não ganhar sempre:

E as 6 empresas que passam nesse método atualmente são:

1. Banco ABC Brasil (ABCB4)

2. BB Seguridade (BBSE3)

3. Comgás (CGAS5)

4. Itaúsa (ITSA4)

5. Smiles (SMLS3)

6. Wiz (WIZS3)

Essas são as 6 únicas empresas com liquidez que obtiveram o Cash Yield de mais de 6% nos últimos 3 anos, e no ano atual (2020):

E é importante lembrar: ISSO NÃO É UMA RECOMENDAÇÃO!

Até porque 6 ações é um número muito baixo de ativos para se ter em uma carteira.

É apenas um exercício para mostrar uma forma diferente, que eu não uso, de investir em ações.

Quer saber mais como EU invisto? Continue lendo!

COMO TER MAIS RENTABILIDADE NO LONGO PRAZO

Chegando ao final deste artigo, eu gostaria de lembrar você daquilo em que você deve focar nos investimentos, de verdade:

- Tenha uma estratégia sólida que você entende e consegue seguir sem depender de ninguém.

- Foque sempre em uma estratégia certa para seu padrão de patrimônio e tolerância ao risco.

- Busque ações com maior valorização no longo prazo, sejam elas boas pagadoras de dividendos ou não.

- Na fase de acúmulo, sempre tente reinvestir em sua própria carteira os rendimentos dela.

Eu invisto com base na estratégia de Value Investing, buscando empresas descontadas no mercado. Você pode aprender mais sobre isso aqui!

No entanto, entendo que ela pode ser mais complicada para alguém que está apenas começando aplicar.

Mas se você está começando no mercado de ações, ou está investindo com pouco dinheiro, também é possível diversificar e investir com estratégia e inteligência, sem depender de notícias!

Para isso, recomendo a estratégia Bull Bear de investimento por ETFs, que ensino no Minha Primeira Carteira de Ações.

Tenho certeza que esse rápido treinamento vai te ensinar todo o necessário para começar com o pé direito na Bolsa!

Se você tiver alguma dúvida sobre este artigo, não esqueça de perguntar nos comentários ou em nosso e-mail alo@clubedovalor.com.br!

E, com isso, me despeço por hoje.

Um forte abraço,

Ramiro Gomes Ferreira.

O post 6 Ações que Pagam Dividendos com Mais Segurança apareceu primeiro em Clube do Valor.

6 Ações que Pagam Dividendos com Mais Segurança Publicado primeiro em https://clubedovalor.com.br/

Nenhum comentário:

Postar um comentário